近期,非上市公眾公司資產(chǎn)重組政策的出臺(tái)以及多只并購基金成立,市場焦點(diǎn)再次聚集到并購市場。

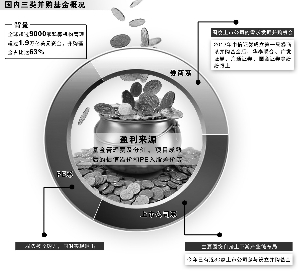

據(jù)悉,目前國內(nèi)并購基金大致可分為三類,并實(shí)現(xiàn)錯(cuò)位互補(bǔ)。其中,券商系并購基金扮演收購方,私募股權(quán)投資基金(PE)系側(cè)重項(xiàng)目端,上市公司系則專注某個(gè)產(chǎn)業(yè)。

不同于國外控股型的運(yùn)作模式,國內(nèi)并購基金多采用協(xié)同型,盈利主要來自基金管理費(fèi)及分紅、項(xiàng)目成熟后的溢價(jià)和PE入股差價(jià)等。

三類并購基金亮相

日前,上市公司廈門國貿(mào)通過子公司與上海東方匯富創(chuàng)業(yè)投資管理企業(yè)(有限合伙)合作,設(shè)立廈門國貿(mào)東方海洋裝備產(chǎn)業(yè)基金,主要投向船舶、海洋工程及相關(guān)裝備制造。

紅塔證券投行部總經(jīng)理沈春暉表示,在現(xiàn)有并購基金“上市公司+PE”的模式下,廈門國貿(mào)不僅擔(dān)任管理人,而且還成為GP(普通合伙人)的控制方,這種情況在上市公司參與設(shè)立的并購基金中并不多見。

一位上市券商直投業(yè)務(wù)人士表示,現(xiàn)有法律不許可上市公司直接成為并購基金普通合伙人,除非通過子公司。

“并購重組是產(chǎn)業(yè)結(jié)構(gòu)調(diào)整的需要,市場熱點(diǎn)也代表了某些行業(yè)正處在并購高發(fā)期。”國金證券旗下直投子公司國金鼎興投資公司業(yè)務(wù)董事陳智鵬表示,該公司并購基金主要關(guān)注三大行業(yè):一是醫(yī)療服務(wù)行業(yè),此前紛紛設(shè)立并購基金的上市公司多集中于醫(yī)療醫(yī)藥行業(yè);二是新經(jīng)濟(jì)產(chǎn)業(yè),如移動(dòng)互聯(lián)網(wǎng);三是太陽能、光伏等蘊(yùn)含著整合機(jī)會(huì)的行業(yè)。

據(jù)不完全統(tǒng)計(jì),今年已有近30家上市公司參與設(shè)立并購基金。而在券商里,自2012年中信證券成立第一只券商系并購基金后,華泰聯(lián)合、廣發(fā)證券、海通證券、國金證券等也紛紛跟上。

據(jù)從多方獲悉,目前國內(nèi)并購基金多采用“上市公司+PE”的方式,若按照管理人類型劃分可大致分為三類:一是券商直投系,二是PE系,三是上市公司系。不過,在實(shí)際操作中,這三類時(shí)常有交叉。

陳智鵬說:這三者的差別在于,券商直投系會(huì)圍繞上市公司的需求發(fā)掘并購機(jī)會(huì),提前進(jìn)入項(xiàng)目,結(jié)合投行、研究所提供綜合服務(wù),但不局限于某個(gè)行業(yè);PE系并購基金主要服務(wù)項(xiàng)目端(即被收購方),并實(shí)現(xiàn)退出;上市公司參與的并購基金則主要圍繞自身上下游產(chǎn)業(yè)鏈布局,常與券商系合作扮演收購方角色。

而券商系并購基金也各有特色。中信證券憑借國內(nèi)外并購項(xiàng)目的優(yōu)勢(shì)最早設(shè)立了并購基金。華泰聯(lián)合在國內(nèi)并購市場上連續(xù)幾年保持領(lǐng)先,與藍(lán)色光標(biāo)、掌趣科技、愛爾眼科等展開長期合作。而國金證券聯(lián)手諾亞財(cái)富試水夾層投資的結(jié)構(gòu)化并購基金。據(jù)了解,“夾層投資”是指對(duì)成長到擴(kuò)張階段,尚未盈利,但仍然需要大量資金進(jìn)行擴(kuò)張的風(fēng)險(xiǎn)企業(yè)進(jìn)行投資。

盈利模式初探

并購基金是全球私募股權(quán)投資基金領(lǐng)域中規(guī)模最大的基金類型,成為另類資產(chǎn)的首要配置。有數(shù)據(jù)顯示,目前全球超過9000家私募機(jī)構(gòu)管理超過1.9萬億美元的資金,其中并購基金占比達(dá)63%。

在國內(nèi),并購基金仍處于發(fā)展初期。對(duì)上市公司、券商、PE紛紛介入并購基金的原因,上述券商直投人士說,國內(nèi)正處產(chǎn)業(yè)結(jié)構(gòu)調(diào)整的關(guān)鍵時(shí)刻,很多上市公司有并購需求,但通過銀行貸款融資,方式比較單一,而有的上市公司又不愿發(fā)售股份籌措資金。這時(shí),與券商直投或PE合作便可只付出部分資金,可暫時(shí)避免標(biāo)的項(xiàng)目在初期收購中對(duì)上市公司業(yè)績?cè)斐捎绊懀鹊巾?xiàng)目成熟了再進(jìn)行收購。

對(duì)券商而言,原本為上市公司并購做財(cái)務(wù)顧問服務(wù),真正深入產(chǎn)業(yè)的服務(wù)還比較有限。而參與并購基金運(yùn)作,一來能分享項(xiàng)目成長帶來的收益,二來也是投行、直投等業(yè)務(wù)的延伸。

對(duì)PE來說,因近幾年首次公開募股(IPO)節(jié)奏緩慢導(dǎo)致退出有壓力,而借助并購基金可以深耕某一產(chǎn)業(yè)鏈,并把項(xiàng)目盤活。

目前,國內(nèi)并購基金多采用協(xié)同型,與國外成熟的控股型盈利模式不同。不過,陳智鵬表示,控股型并購基金也有風(fēng)險(xiǎn),國內(nèi)并購基金的盈利模式是上市公司與管理人多為同股同權(quán),只是在基金分紅方面有所差異。

據(jù)了解,在具體盈利模式上,除了基金分紅及2%的固定管理費(fèi)外,券商或PE還有約定期限后上市公司回購股權(quán)的溢價(jià),這相當(dāng)于項(xiàng)目的培育和業(yè)績?cè)鲩L之后的估值溢價(jià)。另外,還有通過PE轉(zhuǎn)手退出的差價(jià),但這種情況越來越少。此外,并購成功的話,券商投行還可以獲得財(cái)務(wù)顧問費(fèi)。

證券時(shí)報(bào) 2014年07月09日